Japonya Merkez Bankası (BOJ), global tahvil satışlarının zorlamasıyla hükümet tahvillerinin getirisindeki keskin artışları sınırlamak için bu hafta için ek tahvil…

Japonya merkez bankası ultra gevşek para siyasetinden çıkmaya mı hazırlanıyor?

Japonya Merkez Bankası (BOJ), global tahvil satışlarının zorlamasıyla hükümet tahvillerinin getirisindeki keskin artışları sınırlamak için bu hafta için ek tahvil alım planını açıkladı.

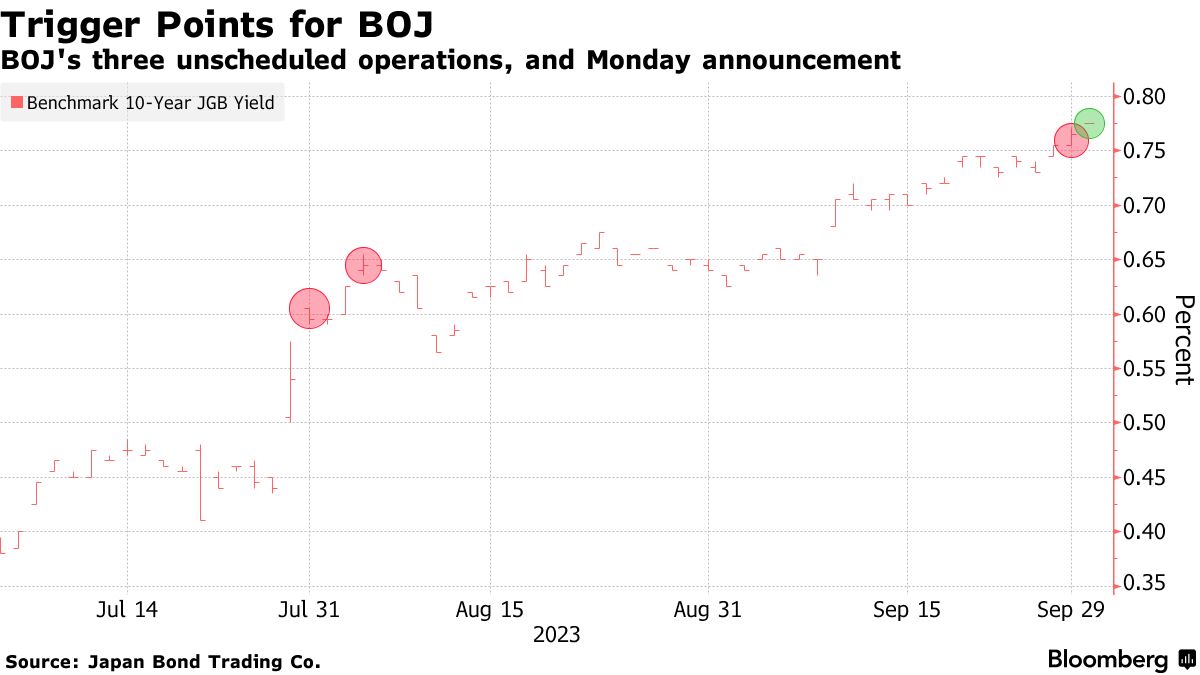

BOJ, yükselen getirileri yavaşlatmak için çarşamba günü 5 ila 10 yıl vadeli tahvilin ekstra ölçülerini alacak. 10 yıl vadeli tahvil, pazartesi günü son 2013’te görülen bir düzey olan %0,775’e yükseldi. Japonya’nın 20 ve 30 yıl vadeli tahvilleri de emsal tepelerde bulunurken, ABD Hazine tahvilleri de yüksek seyirde.

Japon devlet tahvilleri, merkez bankasının negatif faiz oranını daha erken sonlandıracağı spekülasyonunun arttığı bir periyotta yükselirken, ABD Federal Rezervi de borç maliyetlerini yüksek tutmaya devam edecek. BOJ, siyasetlerini daha fazla yükselmesine müsaade verdikten sonra getirileri yönetmek gayesiyle temmuz ayının sonundan bu yana üç plansız alım süreci gerçekleştirdi.

Bu duyurunun akabinde yen, pazartesi günü 149,82’ye kadar gerileyerek, geçen yılın ekim ayından bu yana en zayıf seviyeyi gördü ve Japonya’nın para ünitesini desteklemek için müdahalede bulunacağı telaşlarını artırdı.

Mitsubishi UFJ Asset Management Co’nun İcra Lideri Masayuki Koguchi, “Ekstra operasyonlar, tahvil getirilerinin yükselmesini engelleyerek, yen’in paha kaybetme temposunu hızlandırabilir. Ama sonunda bu operasyonlara devam etmek mümkün olamayacak” dedi.

Japon tahvillerini olumsuz etkileyen bir dizi faktör bulunuyor. Bunlar ortasında BOJ’un Eylül siyaset toplantısının özetinde üyelerin enflasyon maksatlarına yanlışsız kaydedilen ilerlemenin ve aşırı gevşek siyaset için bir çıkış stratejisi oluşturma gereksiniminin tartışıldığı görülüyor. Pazartesi günü açıklanan BOJ Tankan anketi de büyük üreticiler ortasındaki itimadın beklenenden daha fazla arttığını gösterdi.

Piyasa faiz oranları, Japonya’nın uzun vadeli getirilerinin yükselişe geçtiği beklentilerini yansıtıyor üzere görünüyor. Yatırımcıların tahvil getirilerindeki bir değişikliği hedge etmek yahut bahse girmek için kullandığı on yıllık gece gösterge swapları, %0,985 düzeyine çıkarak Ocak ayından bu yana en yüksek düzeye ulaştı ve BOJ’un on yıllık getiri için belirlediği %1’lik fiili tavanın yakınında bulunuyor.

Merkez bankası getiri eğrisi denetimini daha esnek hale getirerek on yıl vadeli getirinin %1’e kadar yükselmesine müsaade verdi, lakin çok süratli yükselmeleri desteklemiyor.

Okasan Securities Co. tarafından kıdemli tahvil stratejisti, Naoya Hasegawa, “BOJ, getiriler bu düzeye yükselmesine karşın yatırımcı talebinin zayıf kaldığı bir ortamda hareket alıyor üzere görünüyor,” dedi. “Uzun vadeli ve harika uzun vadeli getirilere, temel olarak BOJ’un mevcut para siyasetini yavaşça düzeltebileceği kaygıları nedeniyle üst istikametli baskı yaşandı.”

Hasegawa, 5 ila 10 yıl vadeli tahvil alımlarının ölçüsünün son nizamlı süreç için olduğu üzere 675 milyar Japon Yeni (4,5 milyar dolar) olmasını bekliyor.

BOJ’un mevcut çok kolay para siyasetinden çıkacağı istikametinde spekülasyonlar artıyor, lakin BOJ Lideri Kazuo Ueda enflasyon görünümü konusundaki dikkatli duruşundan vazgeçmedi. Ueda, Cumartesi günü Fukuoka’daki bir akademik toplantıda verdiği konuşmanın metnine nazaran, merkez bankasının mevcut para siyasetini değiştirmek için “hala gitmesi gereken bir mesafe” olduğunu söyledi.

BOJ üyeleri fiyat gayesi ilerlemesini görüyor, çıkış planı hazırlama gereksinimi duyuyor

BOJ İdare Heyeti üyeleri, Eylül siyaset toplantısının görüşlerini özetleyen bir dokümana nazaran enflasyon maksadına yanlışsız ilerlemenin yanı sıra çıkış stratejisi oluşturma gereksinimini tartıştılar. Pazartesi günü yayımlanan özet evraka nazaran, toplantıda bir üye şunları söyledi: “Japonya iktisadı fiyat istikrarı gayesine ulaşmaya daha yaklaşıyor, lakin biraz daha gitmesi gerekiyor. Bu nedenle 2023 mali yılının ikinci yarısı, fiyat istikrarı maksadının gerçekleşip gerçekleşmeyeceğini belirlemede kıymetli bir periyot olacak.”

Bu yorumlar, BOJ izleyicileri ortasındaki merkez bankasının 2024’ün başlarında siyasetini ayarlayacağına dair beklentileri güçlendirecek ve BOJ’un ultra-gevşek siyasetten çıkma mümkünlüğü hakkında erken sinyaller verdiğini gösteriyor üzere görünüyor.

Eylül toplantısı öncesinde yapılan bir Bloomberg anketinde, ekonomistlerin yarısı BOJ’un negatif faiz oranını 2024’ün birinci yarısında sona erdireceğini varsayım etti. Merkez bankası toplantıda tüm siyaset ayarlarını değiştirmeme kararı aldı.

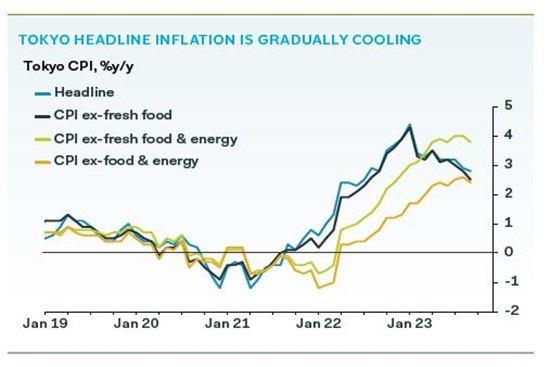

Bazı idare şurası üyeleri enflasyonun temel senaryolarının üzerine çıkma riskine dikkat çekti. Bu açıklamalar, bu ayın ilerleyen günlerinde BOJ’un dört aylık görünüm raporunu bir kere daha üst taraflı revize etme mümkünlüğünü işaret ediyor. Kimi ekonomistlere nazaran fiyat görünümündeki bir öbür yükseltme, bu ay içinde faiz eğrisi denetim programını kaldırma da dahil olmak üzere daha fazla siyaset ayarı için kullanılabilir.

Bir üye, muhtemelen heyetin en muhafazakar üyelerinden Naoki Tamura, %2 enflasyon gayesinin “açıkça” görüldüğünü belirtti ve bankanın bunun önümüzdeki yılın birinci üç ayı civarında gerçekleşip gerçekleşmediğini değerlendirebileceğini söyledi.

“Aktüerlik açısından şu anki para siyasetinden çıkış için hazırlık yapmak ve yer oluşturmak önemlidir” diyen tıpkı üye, yerin piyasa işleyişini düzgünleştirme ve piyasa iştirakçileriyle ve genel halkla bağlantı kurmayı içerdiğini ekledi.

Bu özetin yayınlanması, BOJ Lideri Kazuo Ueda’nın Cumartesi günü yaptığı bir konuşmanın akabinde geldi. Ueda, merkez bankasının bilanço büyüklüğünün bir çıkış üzere siyaset değişikliklerini engellemeyeceğini söyledi. Vali, maksada ulaşılacak hala bir aralık olduğunu belirtti, fakat bu konuşma, BOJ’un büyük teşvik programından çıkışın yolunu esasen başlamış üzere atmaya başladığı bir resme uyuyor.

Bu yılın geri kalanı ve gelecek yılın başındaki süreç boyunca izlenecek bilgi noktalarından biri fiyat artışları. BOJ, sürdürülebilir fiyat artışlarının enflasyon maksadına ulaşmak için ne kadar değerli olduğunu tekraren vurguladı.

Japonya’nın en büyük sendika kümesinin gelecek yılın fiyat taleplerine ait tavrı önümüzdeki haftalarda netleşecekken, ilkbahar fiyat görüşmelerinin başlangıç sonuçları büyük şirketlerin gerisi arkasına açıklamalarından sonra Mart ortasında duyurulacak.

Piyasaların yüksek enflasyon beklentileri ve hükümetin taban fiyatları daha da yükseltme kararı göz önüne alındığında, “önümüzdeki yılın fiyat artış suratının bu yılkinden daha yüksek olma mümkünlüğü epey yüksektir” diyen bir üye bulunmakta.