Yılın ikinci çeyreğine başladığımız bir devirde dünyanın en kıymetli iktisadı ABD’nin istihdam ve enflasyon datalarına ulaştık…

GCM Yatırım: Tünelin Sonundaki Işığa Yaklaşıldı…

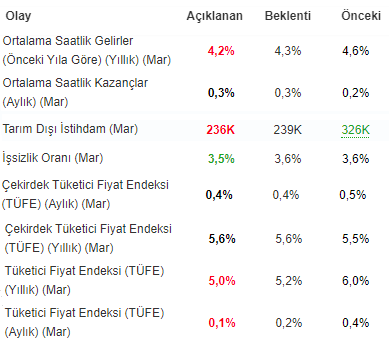

Kutsal Cuma sebebiyle fiyatlama tarafında tesirli tepki göremediğimiz 7 Nisan Cuma günü 236 binlik artış ile Tarım Dışı İstihdam verisi beklenti aralığına çok yakın sonuçlanırken İşsizlik Oranı yüzde 3,5 ile son 53 yılın en uygun sayısı yüzde 3,4’e yaklaşmıştır. Her ne kadar Tarım Dışı İstihdam bir evvelki ayki 311 binlik yükselişin altındaki bir sayı ile sonuçlansa da hatta son devirde teknoloji yüklü şirketlerde işten çıkartmaların kıymetli bir popülerlik kazandığını da düşünsek de istihdam tarafında değerli bir sorunun olmadığını uzun vakittir görmekteyiz. Ayrıyeten ortalama saatlik gelirlerin yıllık bazda yüzde 4,3 beklenti altında 4,2 olarak sonuçlanması da enflasyon üzerinde ek bir baskı yaratmama niyeti Kutsal Cuma günü gündemimizi hayli meşgul etti.

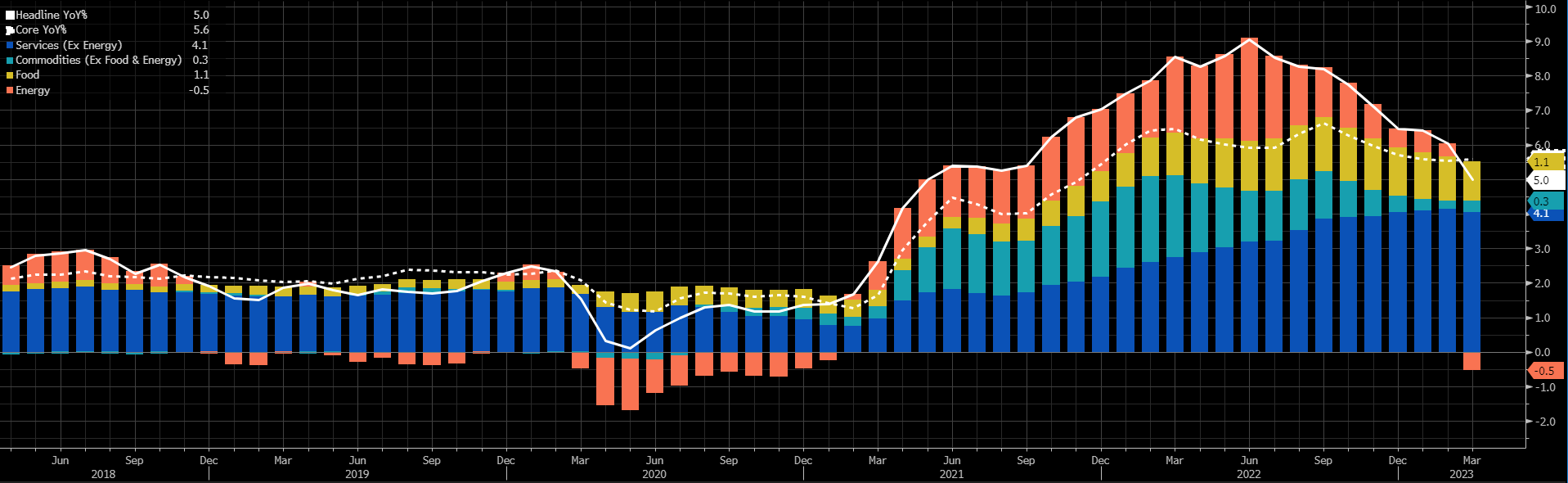

İstihdam piyasasına yönelik sonuçlar akabinde gözler enflasyon dinamiklerine çevrildi. Zira ABD Merkez Bankası Fed’in faiz konusunda nasıl bir aksiyona gidebileceğine yönelik en net yorumlama hiç elbet ki enflasyondaki düşüş devam ediyor mu sorusunun yanıtı ile eş bedeldi. Bu psikoloji ile 12 Nisan Çarşamba günü tüketici fiyat endeksi verisini karşıladık. Yüzde 6,00 olan manşet enflasyon piyasa beklentisi olan yüzde 5,1’in de altında yüzde 5,00 olarak sonuçlandı. Enflasyondaki aşağı taraflı eğilimin sürat kazanması çok sevindirici bir gelişmeydi ta ki çekirdek enflasyon verisini görene kadar. Yüzde 5,5 olan çekirdek enflasyon yüzde 5,6 ile beklentiye paralel sonuçlandı. Besin ve Güç kalemi dışında hesaplanan çekirdek enflasyonun düşmüyor oluşu hatta evvelki bilgiye nazaran de yükselmesi biraz evvelki manşet enflasyon mutluluğunun kısa sürmesini sağladı. Enflasyon ayrıntılarına baktığımızda da güç dışındaki hizmet, besin ve emtia enflasyonu tarafında kıymetli gerilemelerin olmaması yani yapışkanlığın / katılığın sürmesi mevcut iyimserliği sonlandırdı. Ayrıyeten kısa vakit evvel OPEC tarafından gelen üretim kesintisi haberi ve üç haneli petrol beklentisi gelecek devir için yalnızca ABD değil Avrupa’nın da enflasyonu üzerinde üst istikametli riskleri beraberinde getirebilir kanısının ön plana çıkartarak bir sonraki enflasyon verisi üzerinde baskı oluşturmaktadır.

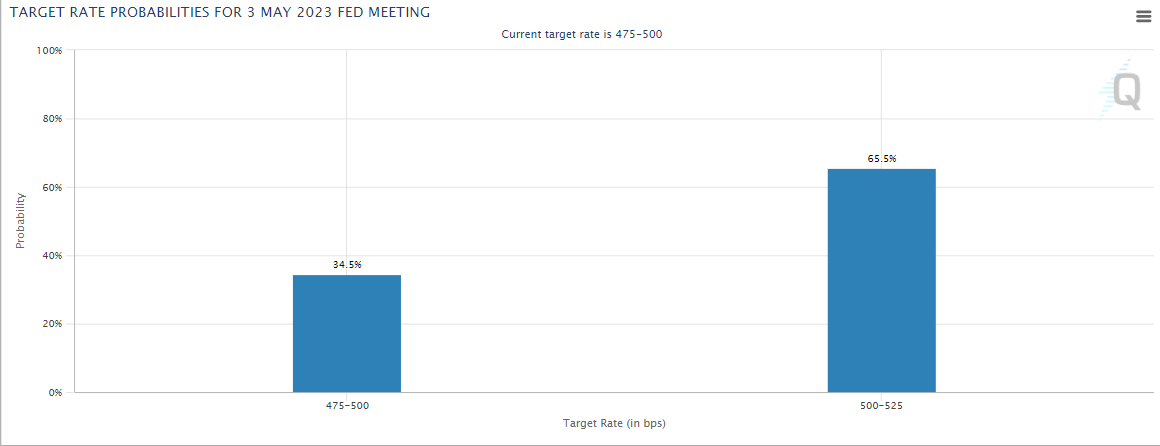

Tüm bu gelişmeler ışığında 3 Mayıs tarihinde ABD Merkez Bankası Fed, 4 Mayıs tarihinde ise Avrupa Merkez Bankası ECB faiz kararını açıklayacaktır. Fed için 25 baz puan faiz artırım ihtimali ana senaryo olmakla birlikte ECB için 50 baz puan faiz artışı kanısının gündemi meşgul ettiğini izlemekteyiz. Mevcut faiz ve enflasyon oranları kıyaslandığında Avrupa’nın faiz temposunda daha fazla adım atma niyeti ön planda olmakla birlikte Fed için artık tünelin sonundaki ışığa yaklaşıldığını söylemek mümkün.

2023 Mart ekonomik projeksiyonlarda Fed için 2 kritik faiz konusu ele alındı. Birincisi 2023 yılına yönelik yüzde 5,10 iddia ki bu da yüzde 5,00 – 5,25 aralığı demektir ve son enflasyon datalarını de dikkate aldığımızda Mayıs ayı çeyrek puan faiz artışı ihtimalini neredeyse kesinleştirmektedir. İkincisi ise lider Powell’ın yıl genelinde rastgele bir indirim kanısının planları içerisinde olmadıklarını açıklamasıdır. Piyasalar Haziran ayı itibariyle yıl sonuna kadar Fed’den 75 baz puan faiz indirimi beklentisi içerisinde olması, Fed – Piyasa ayrışmasının devam etmesini sağlamaktadır. Bizim burada dikkat etmemiz gereken en temel husus ise Fed için artık tünelin sonundaki ışığa git gide yaklaşıyor olmamızdır. Burada faiz artış döngüsünün sona erip ermeyeceğine yönelik net bilgiyi hiç elbet ki 3 Mayıs tarihindeki Fed kararları ve lider Powell konuşmasından öğreneceğiz.

Enflasyon ülkelerin bilhassa de merkez bankalarının başını ağrıtan en değerli sorun olarak popülaritesini korurken 17 – 21 Nisan haftasının da ana odak noktası olduğunu söyleyebiliriz.

Yeni Zelanda başta olmak üzere Japonya, Kanada, İtalya, Euro Bölgesi ve İngiltere’den gelecek TÜFE dataları merkez bankaları üzerinde ek bir baskı oluşturacak mı sorusunun karşılığı için değerli olacaktır. Bilhassa çift haneli sayılarda olumsuz bir tablo çizen İngiltere ve son gelen kıymetli düşüşlerle üzerindeki baskıyı hafif de olsa azaltan lakin OPEC üretim kesintisi haberi ile tekrar baskılanan ECB yeni haftanın ana odak noktası olacaktır. Bilhassa Euro Bölgesinden gelecek tüketici fiyat endeksi verisi sonucu ECB’nin Mayıs ayı toplantısında 50 baz puan faiz artışı ile sürece devam edip etmemesi ismine referans bir gösterge olarak izlenebilir. Bu ortada hatırlatmakta yarar var Euro bölgesi enflasyonu yüzde 6,9 iken İngiltere’nin yüzde 10,4 olarak kaydedilmiştir.

Piyasa – Fed ayrışması kelam konusuyken gündemi hayli meşgul eden ve sihirli gösterge 200 günlük kolay hareketli ortalamanın da yer aldığı 3950 – 4000 bölgesi üzerinde inatçılığını sürdüren SP500,

200 günlük kolay hareketli ortalama 1985 dolar düzeyi üzerinde 2070 tarihi tepesine gerçek seyahatini sürdüren ve yeni tepe beklentilerinin ön plana çıktığı Ons Altın,

102 – 103 bölgesi altındaki baskısını sürdürerek uzun vadeli görünümde kritik bir eşik olarak izleyeceğimiz 99 – 100 bölgesine yaklaşmaya çalışan Klasik Dolar Endeksi,

Yıl başından beri 1,05 ile 1,10 düzeyleri ortasında bant hareketi içerisindeyken ruhsal 1,10 düzeyi üzerine çıkarak bant görünümüne son vermeye hazırlanan EURUSD paritesi,

Üretim kesintisi haberi ile birlikte 68 – 76 dolar bölgesini taban kabul eden ve 85 dolar düzeyi üzerindeki seyri ile üç haneli sayıların söylem edildiği Brent Petrol yeni hafta dinamiklerinde dikkatle takip edilmelidir.

Finansal piyasalar için kıymetli ve hareketli bu devirde, siz pahalı yatırımcılarımızın GCM Trader’ı faal olarak kullanarak yatırımlarınızı yönetmenizi ehemmiyetle tavsiye ederiz. Unutmayın, vaktinde yanlışsız stratejilerle hareket etmek, başarılı yatırımların anahtarıdır.

Kudret Ayyıldır

GCM Yatırım Araştırma Müdürü

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy idare şirketleri, mevduat kabul etmeyen bankalar ile müşteri ortasında imzalanacak yatırım danışmanlığı kontratı çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların şahsî görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, yalnızca burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

GCM Yatırım